什么是 USD1:特朗普支持的稳定币详解(风险、上线与市场展望)

什么是 USD1,以及为何它成为 2025 年最受讨论的稳定币之一?USD1 是由 World Liberty Financial(WLFI)推出、并与特朗普家族存在紧密关联的一款新型稳定币。不同于 USDT、USDC 等传统稳定币,USD1 将自身定位为“机构优先”资产,以美国国债和美元现金储备作为支撑,并由市场上备受信任的数字资产托管机构 BitGo 托管储备资产。

USD1 的特殊之处,不仅在于其强烈的政治光环,也在于其早期表现出的强劲增速。发行首月,USD1 的流通市值突破 $2.1B,很大程度上源于备受关注的 $2B 币安–MGX 交易,以及市场将其视作现有稳定币“战略替代品”的预期。这种政治加持、金融背书与机构采用相叠加,使 USD1 成为 2025 年必须重点关注的稳定币资产之一。

在本指南中,你将了解 USD1 的核心定位、它如何重塑稳定币格局,以及为什么通过 Bitget 钱包持有、兑换与管理 USD1,能够在安全性与使用体验上获得更全面的保障。

关键要点

- USD1 是首批由特朗普阵营公开支持的稳定币之一,由 World Liberty Financial(WLFI)发行。

- USD1 由法币储备背书,储备由美国国债和美元存款构成,并交由 BitGo 托管以提升安全性与专业性。

- USD1 流通市值在短时间内升至约 $2.1B,重要推力来自币安–MGX 之间的机构级大额交易。

什么是 USD1 稳定币,由谁创建?

USD1(USD1 稳定币)于 2025 年由 World Liberty Financial(WLFI) 正式发行,并通过与特朗普家族的鲜明政治关联进行品牌宣传。WLFI 作为发行与治理实体,负责代币发行、合规管理以及储备运营。概括来看,USD1 具有以下核心属性:

- 发行方:World Liberty Financial(WLFI),负责发行机制设计、储备管理与合规执行。

- 政治定位:以与特朗普家族的联系作为品牌标签,被包装为“亲美”稳定币,在部分美国本土与“友好辖区”具备吸引力,但在其他地区也可能引发审慎甚至质疑。

- 机构策略:优先面向银行、基金和受监管市场等机构用户,而非单纯依靠零售用户放量,更强调托管安排、信任基础与合作伙伴网络。

- 托管与信任:USD1 的储备由 BitGo Prime 托管,采用多签托管、信托架构与保险安排,以满足机构级安全标准。

- 全球影响:项目叙事瞄准美国阵营的机构和司法辖区推动采用,但鲜明的政治立场也可能在部分地区放缓其扩张节奏。

World Liberty Financial(WLFI)与 USD1 有何关联?

World Liberty Financial(WLFI)是 USD1 背后的核心治理实体,将合规框架、资产管理与政治影响力集中在同一品牌之下。这种结构一方面为 USD1 提供了清晰的“责任主体”,另一方面也让其天然带有争议属性。

- 治理:WLFI 负责依据美国相关标准管理 USD1 的发行、储备配置与合规流程。

- 特朗普关联:与特朗普家族的联系强化了其政治定位,使 USD1 被视为“带有特定政治立场的稳定币”。

- 机构可信度:集中化治理模式更符合传统机构对“可沟通对手方”的期待,有利于银行与基金评估合作。

- 地缘政治影响:在美国主导或友好地区,这种定位有助于加速采用;而在政治立场相对对立的市场,则可能压制其渗透速度。

阅读更多: 什么是稳定币?面向初学者的价格稳定型加密货币指南

USD1 稳定币如何运作?

从底层设计看,USD1 是一款法币支持型稳定币,通过持有高流动性的优质资产来维持与美元 1:1 的锚定关系。这些资产主要包括短期美国国债、现金等价物以及存放在受监管银行中的美元存款,并由 BitGo Prime 独立托管,以实现机构级安全、保险覆盖和运营透明度。

与依赖算法机制维持锚定的算法稳定币不同,USD1 采用的是更为保守的“资产足额抵押”模式,更贴合机构投资者对“可审计抵押物”和“清晰赎回机制”的偏好。

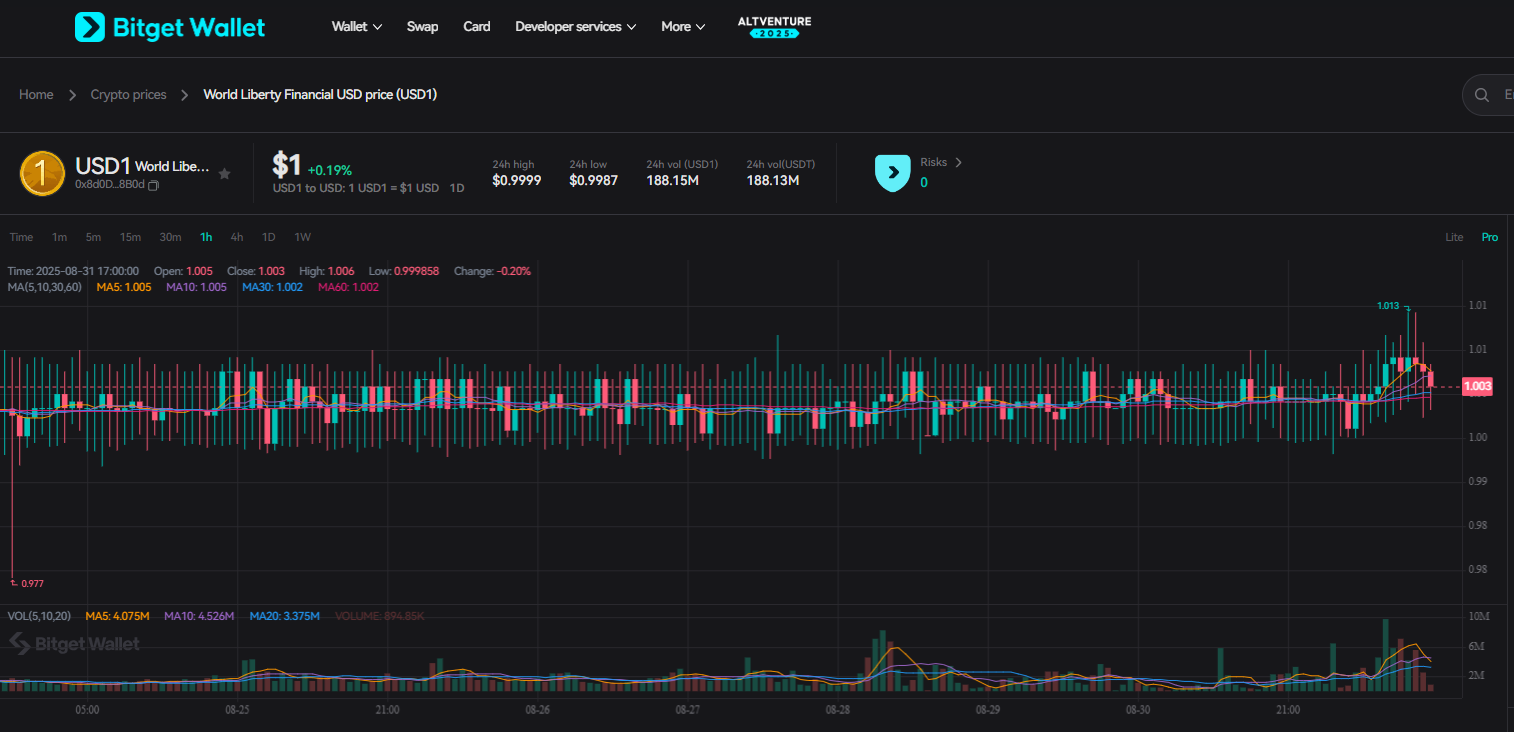

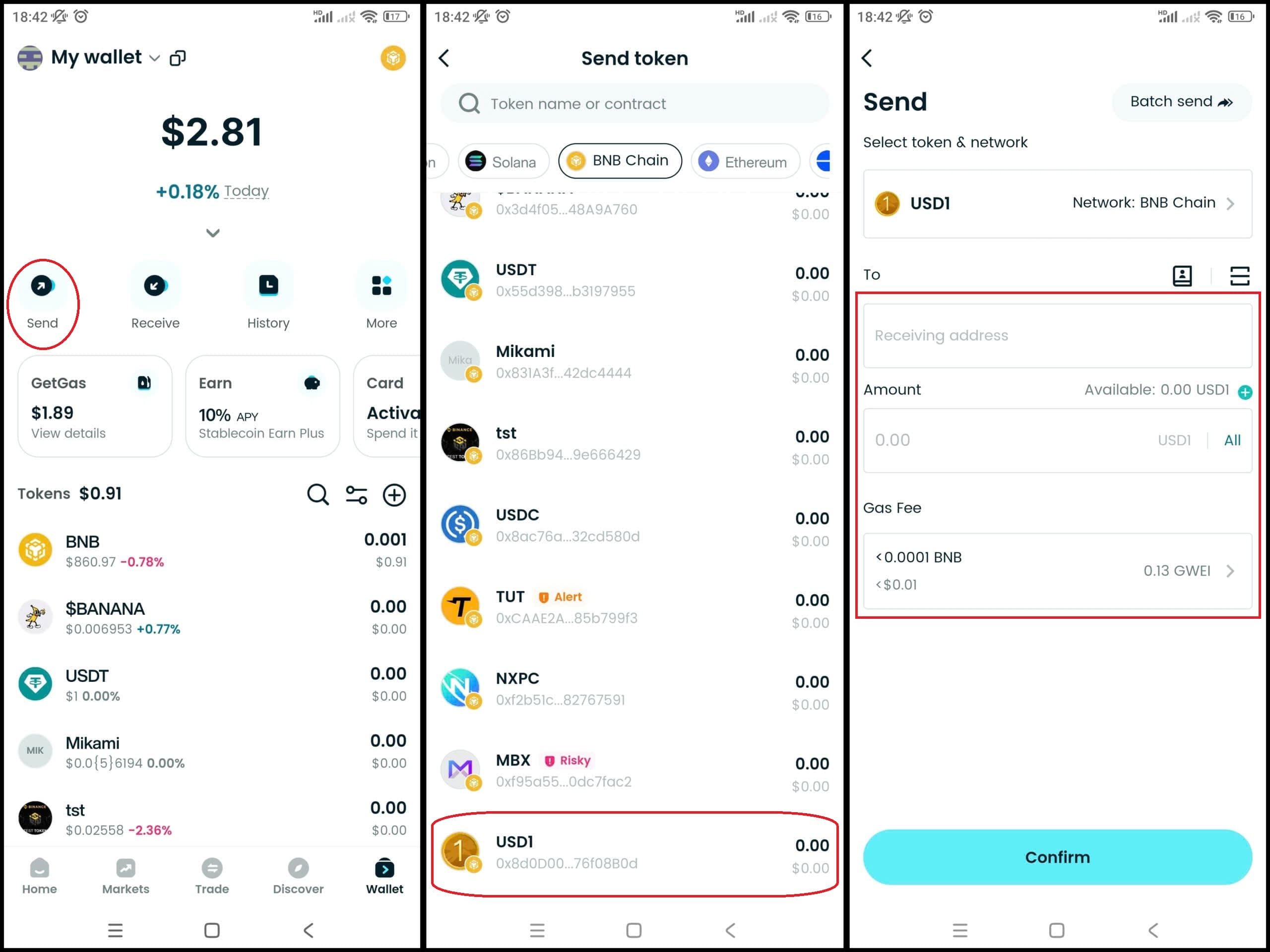

来源:Bitget 钱包

1. USD1 的储备是什么?

公开信息显示,USD1 的储备结构大致包括:

- 美国短期国债:作为核心流动性抵押资产,用于在赎回高峰期间保证兑付能力。

- 现金等价物与美元银行存款:存放于受监管金融机构,用于满足日常流动性与操作需求。

- BitGo Prime 托管监督:通过多签钱包、机构级托管架构与保险机制,对储备资产进行托管与风控。

这一组合意在兼顾 高流动性(方便快速赎回)与 风险对冲(降低极端情况下的脱锚概率)。

2. 为什么 BitGo 托管对 USD1 很重要?

BitGo 之所以重要,是因为其已在加密市场长期深耕机构托管服务,是传统金融与加密领域之间的关键桥梁之一:

- 安全性:采用多重签名、分布式密钥管理与企业级安全流程,降低单点失败风险。

- 保险与保护:针对特定安全事件提供保额覆盖,为机构提供额外保护层。

- 机构认可度:与 KYC/AML 流程相兼容,已被众多受监管市场参与者采用。

对机构来说,BitGo 托管大幅提升了 USD1 作为“受监管、银行级结算工具”的可信度,强化其在传统金融与 Web3 之间的桥梁角色。

USD1 稳定币与 USDT 和 USDC 有何不同?

将 USD1 与 USDT、USDC 放在同一框架下比较,核心差异集中在锚定机制、信息披露、目标客群与品牌叙事上。USDT(Tether)和 USDC(Circle)依托深厚流动性与历史体量,仍然主导零售及机构市场;而 USD1 则将自己包装为“机构优先 + 政治加持”的新玩家。

- USDT(Tether):零售使用最广泛,但长期受到“储备构成不够透明”的质疑。

- USDC(Circle):依托每月储备鉴证,在机构端积累了较高信任度。

- USD1(WLFI):强调“亲美立场”与国债、BitGo 托管背书,但在独立审计与定期披露频率方面仍有空白。

1. 是什么让 USD1 成为“机构优先”?

USD1 的设计,从一开始就倾向于服务大额资金和专业对手方,而不是优先追求大规模散户入场:

- 采用策略:优先推动与大型机构的流动性合作、做市安排与结算应用。

- 标志性事件:$2B 币安–MGX 交易在早期阶段为 USD1 注入了显著的场内流动性。

- 市场信号:这类交易被视为机构对 USD1 的“试水”与背书,有助于吸引更多专业资金关注。

2. USD1 是否比竞品更透明?

透明度目前是 USD1 面临的主要质疑点之一:

- USDC 模式:按月发布储备鉴证报告,明确披露资产构成与规模。

- Tether 模式:提供季度级别储备拆解,尽管多次被外界批评不够细致。

- USD1 模式:强调 BitGo 托管这一“信任背书”,但暂未形成固定节奏的公开审计与鉴证,更依赖托管方声誉而非系统性、频繁的披露。

阅读更多: USDT 指南,USDC 指南,USDC vs USDT 对比

USD1 在哪里上线,如何购买?

目前,USD1 已在 Bitget 交易所正式上线,并在 Bitget 钱包中提供支持。该代币也被称作 USD One(WLFI 稳定币),依托机构背书与政治话题迅速获得曝光与流量。

1. 如何在 Bitget 上购买 USD1?

在 Bitget 交易所购买 USD1,大致流程如下:

- 创建或登录你的 Bitget 账号。

- 完成 KYC 实名认证,以启用法币充值与更高额度。

- 通过 银行卡或银行转账 充值 USDT、USDC 或法币。

- 在交易页面搜索 USD1/USDT 等相关币对。

- 根据需求选择市价单或限价单,买入 USD1。

- 将买入的 USD1 提现至 Bitget 钱包,实现自托管与链上使用。

2. 能否在类似 Bitget 钱包的 DEX 场景中购买 USD1?

可以。通过 Bitget 钱包,你可以直接将 USDT、USDC 等稳定币一键兑换为 USD1。依托多链支持,Bitget 钱包可以在多个网络上为 USD1 提供便捷入口,无需依赖中心化订单簿撮合。

3. 在 Bitget 与 Bitget 钱包购买 USD1 有何区别?

Bitget 交易所和 Bitget 钱包都支持 USD1,但二者的使用场景与优势略有不同:

- Bitget 交易所 → 更适合高频交易者与希望利用深度订单簿的用户,提供专业交易界面与更丰富的订单类型。

- Bitget 钱包 → 更适合希望自托管资产、简化兑换流程并参与多链 DeFi 的用户。

| 功能 | Bitget 交易所 | Bitget 钱包 |

| 最佳适用人群 | 活跃交易者、机构化策略用户 | 自托管用户、DeFi 用户、新手用户 |

| 流动性与交易方式 | 深度订单簿、高级图表与专业下单界面 | 一键兑换、法币入金通道、支持 130+ 网络 |

| 托管方式 | 托管模式,由交易所代管资产 | 非托管模式,用户完全掌控私钥与资产 |

| 安全体系 | 交易所级别安全、防护与合规审查 | MPC 安全架构 + $300M 保障基金 |

| 附加功能 | 快速进入市场、适配专业交易需求 | 聚合 DeFi 与 NFT、支持多链跨资产操作 |

简而言之:若你更看重交易深度与专业工具,可以优先选择 Bitget 交易所;若你希望长期持有 USD1、参与 DeFi 或获得更灵活的多链体验,则 Bitget 钱包更具优势。

来源:Bitget

阅读更多: Bitget 钱包 vs 交易所指南

如何在 Bitget 钱包购买 USD1?

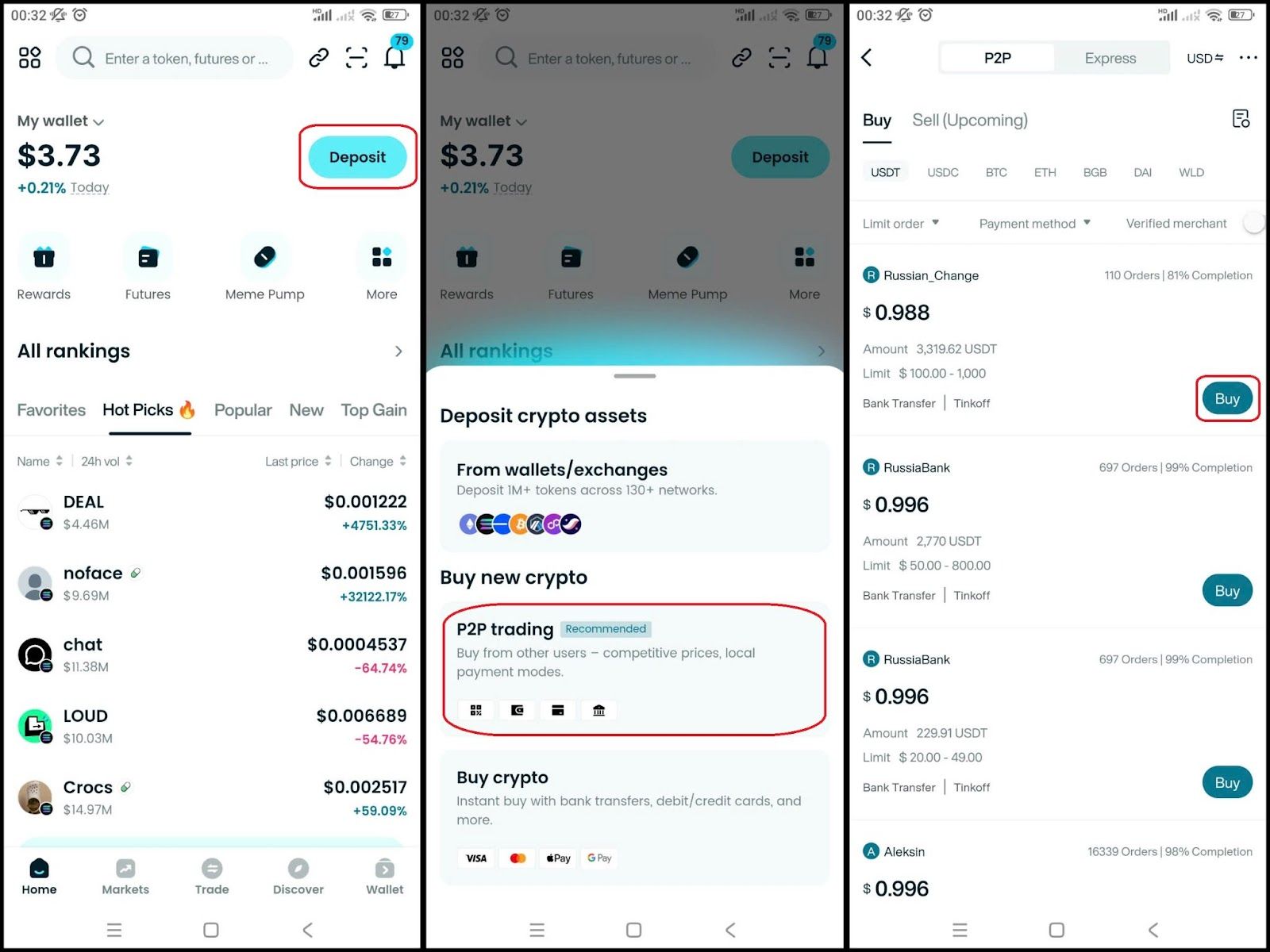

在 Bitget 钱包购买 USD1 的流程相对更偏向“新手友好”,主要分为以下几步:

步骤 1:创建钱包

- 如果你还没有钱包,可先下载 Bitget 钱包 应用。

- 使用手机号或邮箱注册,并完成简单验证,即可创建钱包。

步骤 2:向钱包充值资金

创建好钱包后,需要先向钱包内充值资产,你可以选择:

- 从其他钱包划转币种:从外部钱包转入 BTC、ETH 或你已有的任意主流代币。

- 直接使用卡买入:在应用内使用银行卡或信用卡买入 USDT 或 ETH,再根据需求兑换成 USDC 。

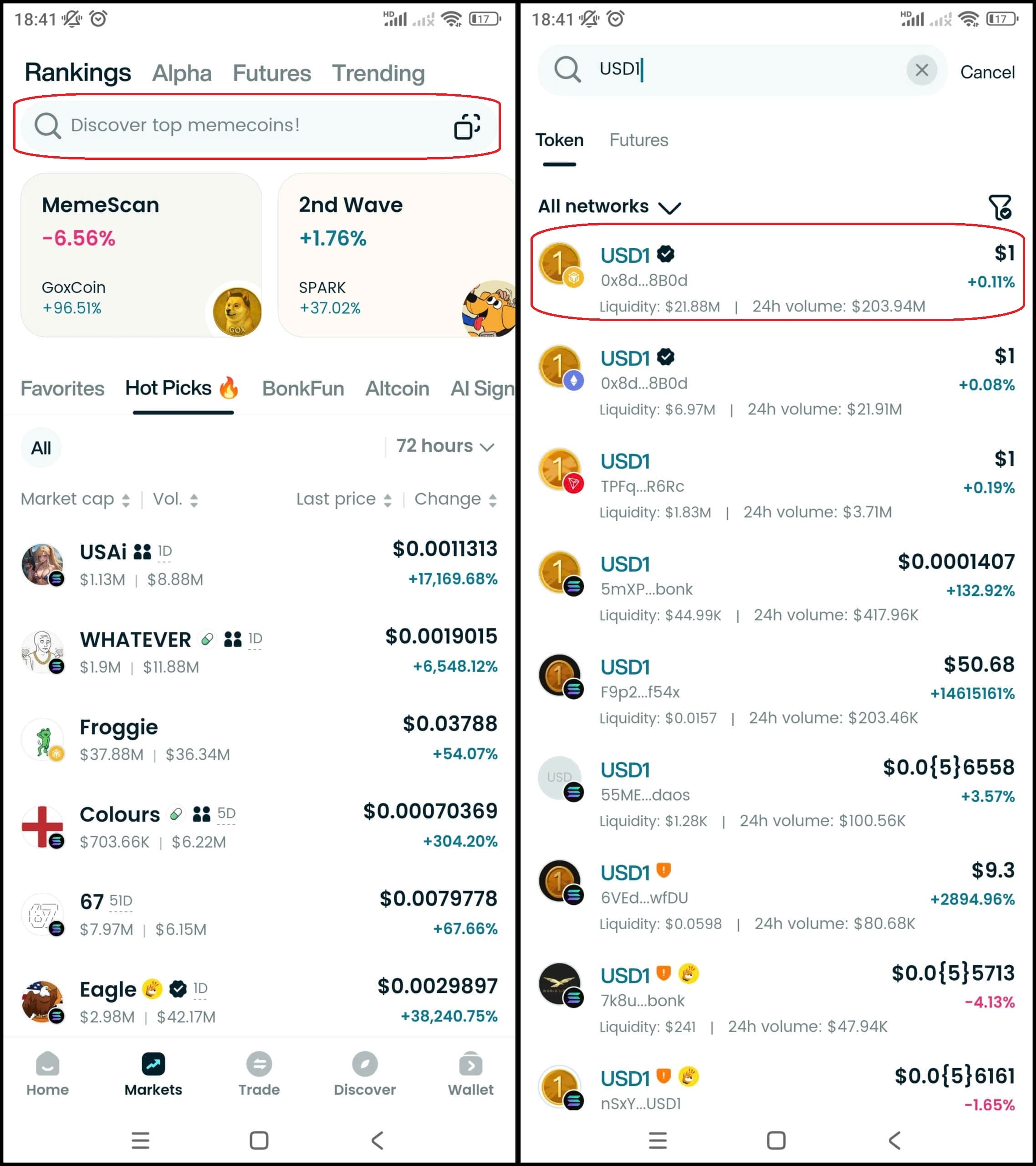

步骤 3:查找 USD1

- 在钱包主界面进入“市场”或“Swap”板块,在搜索栏输入“USD1”。

- 选择 USD1 并进入其兑换或交易界面。

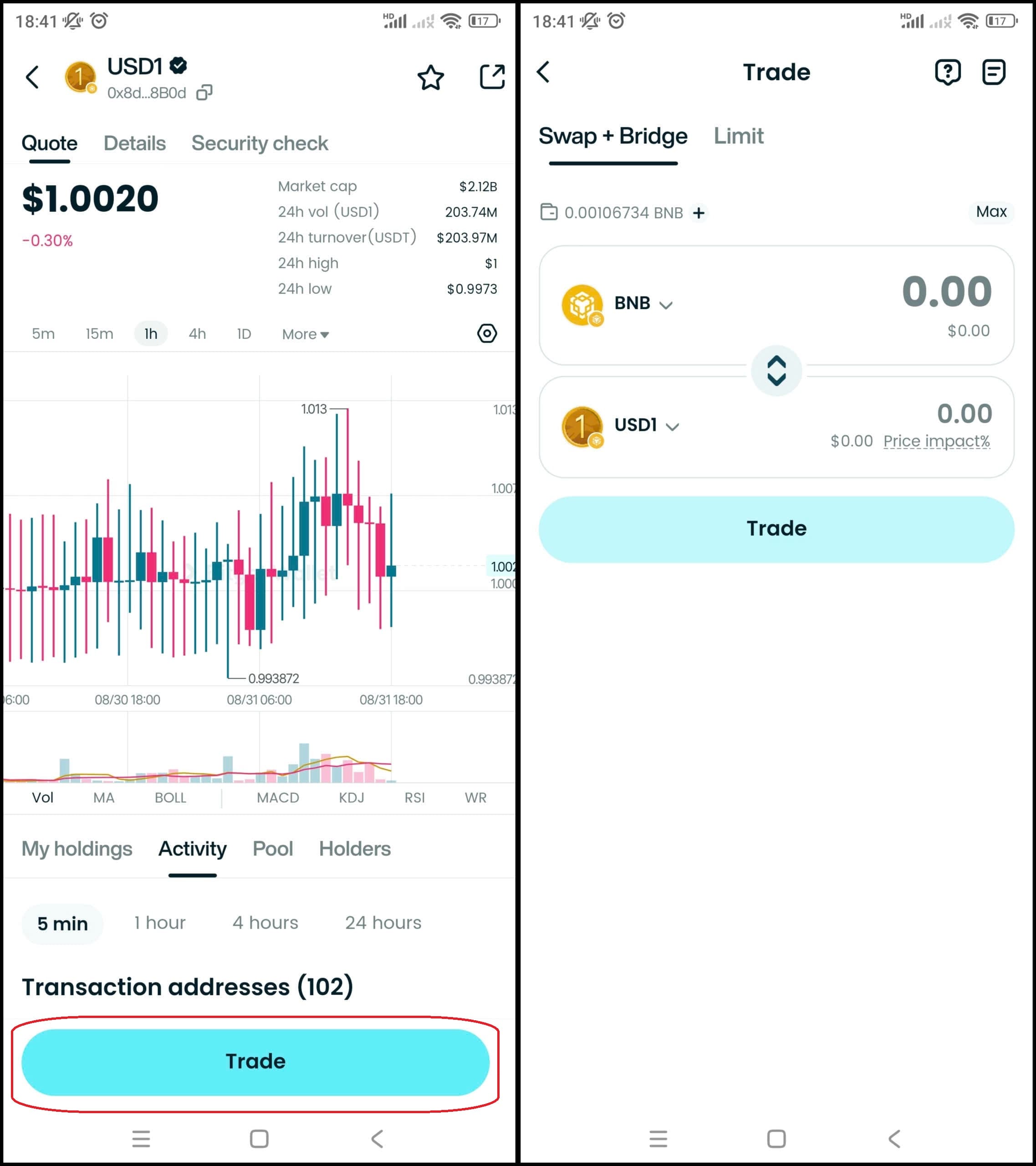

步骤 4:选择币对

选择你希望使用的币对,例如 USD1/USDT。这样你就可以用 USDT 直接兑换 USD1,或者在需要时将 USD1 换回 USDT。

步骤 5:下达委托

输入你计划买入的 USD1 数量。再次确认币对、数量与预估价格,确认后提交委托或兑换请求。

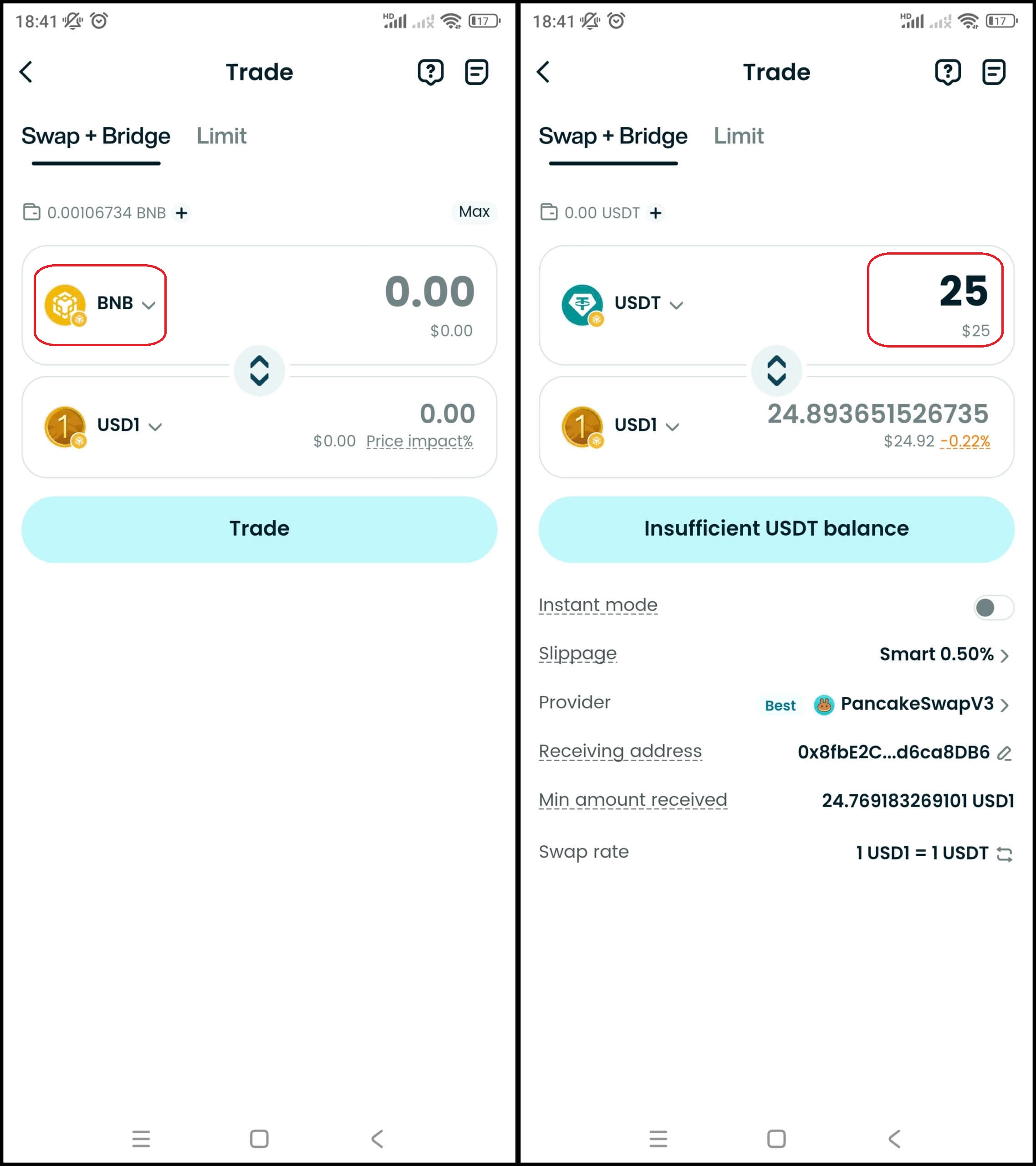

步骤 6:查看持仓

兑换完成后,你可以在钱包资产列表中看到新增的 USD1 余额。

步骤 7:提现(如需)

如果你打算将 USD1 转至其他钱包,可前往“提现”页面,填写对方钱包地址。仔细核对所选网络与数量,确认无误后提交提现请求即可。

▶了解更多 USD1:

- 什么是 USD1?

- USD1 空投指南

- USD1 上线日期及购买方式

USD1 有哪些风险?

尽管 USD1 迅速获得关注,每种稳定币都具有内在风险。本节对该由储备支持的 USD1 稳定币进行解释,重点指出三大问题:储备透明度、政治偏向与流动性。相较于 USDT 或 USDC,USD1 的信息披露仍然有限,独立鉴证的深度与频率存在不确定性。此外,其与前总统特朗普的明确关联既带来机构吸引力,也引发政治质疑。最后,USD1 的流动性高度依赖做市商,在高波动期可能带来风险。

1. 为什么储备透明度对 USD1 至关重要?

- 核心问题:稳定币的可信度,最终取决于储备是否“看得见、说得清、查得到”。

- 当前差距:USDC 已形成每月审计与披露机制,而 USD1 尚未在公开层面达成类似频率与标准。

- 对投资者的影响:在缺乏稳定、可验证鉴证的情况下,关于其“完全由美国国债与现金支持”的说法,仍有待更多第三方报告去增强可信度。

2. 政治偏向会损害 USD1 的采用吗?

- 政治品牌属性:与特朗普阵营的明确绑定,有助于在部分美国机构和支持者群体中形成“认同感”。

- 采用风险:对于部分国际市场和审慎监管机构来说,这种鲜明站位可能被视作政治化金融工具,从而影响接受度。

- 市场对比:与 USDC 这类更偏“中性品牌”的稳定币相比,USD1 的政治标签既是差异点,也是潜在掣肘。

3. USD1 的流动性问题如何?

- 流动性基础:稳定币的流通体验,极大依赖做市机构(如 Wintermute、DWF Labs 等)的连续报价能力。

- 集中度风险:当流动性集中在少数做市机构时,一旦这些机构调整策略或减弱参与意愿,USD1 在二级市场的深度与价差可能在剧烈波动中恶化。

- 后续关键:拓展更多流动性合作伙伴、增加多平台、多网络的自然流动性,将是提升 USD1 抗压能力的重要方向。

USD1 的市场表现与前景如何?

在发行早期,USD1 的表现可谓“起步即高位”——据报道,其在上线首月便达到约 $2.1B 流通市值。这一增长主要由机构流动性注入、政治话题度以及储备叙事共同驱动。

1. 是什么推动了 USD1 的流通市值增长?

- $2B 币安–MGX 交易是最直接的流动性催化,为 USD1 提供了可观的订单簿深度与曝光。

- 政治关注与 BitGo 托管声明推动了机构资金流入。

2. USD1 能否长期与 USDT 和 USDC 竞争?

- USDT/USDC凭借广泛的流动性与深度集成,主导零售与国际资金流。

- USD1的定位不同:面向机构对手方、定制化托管以及政治价值主张。若 USD1 能持续获得机构合作、形成稳定的鉴证节奏并拓展更多链支持,它可以开辟持久的细分市场,但很可能无法迅速取代 USDT 在零售端的主导地位。

USD1 在稳定币生态中的未来如何?

USD1 既是一款具体产品,也是一种政治与金融信号的结合体。其未来走向,将受到监管进展、透明度提升、多链扩张和市场真实使用情况的共同影响。

1. 稳定币监管会影响 USD1 吗?

随着 2024–2025 年美国稳定币立法逐步成型,储备要求、赎回流程与托管规范都可能被法条化。这一趋势总体上更有利于受监管、储备清晰、托管规范的稳定币——从设计上看对 USD1 有一定结构性利好——但同时也意味着 WLFI 需要承担更高的合规成本与运营压力,接受更密集的监管审查。

2. USD1 是否会扩展到更多区块链?

当前,USD1 已在以太坊与BNB Chain上线,项目方也释放出拓展至 波场 等高吞吐量网络的意愿。多链布局有助于提升其在支付、DeFi 与跨链结算中的可用性,也是在与 USDT 等多链稳定币竞争时的必要步骤。

结论

什么是 USD1,以及它为何对稳定币的未来具有代表性?概括来说,USD1 是由 World Liberty Financial(WLFI)发行、并与特朗普阵营深度绑定的一款稳定币,试图在“政治叙事 + 机构采用”这条赛道上建立差异化。依托法币储备背书、BitGo 托管安排,以及 $2B 币安–MGX 交易带来的早期流动性,USD1 很快跻身全球增长最快的美元稳定币之一。

但与所有稳定币一样,USD1 也并非“无风险资产”。围绕储备透明度、赎回机制可执行性以及未来监管走向的不确定性,仍需要时间与更多公开信息去验证。其鲜明的政治属性与机构定位,可能在部分场景中成为助推器,也可能在其他市场中形成壁垒。

对于希望在控制风险前提下接触 USD1 的用户,Bitget 钱包提供了一体化解决方案:既可安全存储稳定币,又能便捷参与热门迷因币与多链 DeFi,适合新手与进阶用户统一管理资产。

👉 从安全存储 USD1,到参与热门迷因币与多链 DeFi,Bitget 钱包为你提供一站式、对新手友好的入口。现在下载,即可开启你的 Web3 资产管理与交易之旅。

常见问题

1. USD1 用于什么?

USD1 主要用于支付、交易与跨境结算。凭借与美元 1:1 的锚定特性,它可以为零售和机构用户同时提供相对稳定的记账单位与结算工具。

2. USD1 是否安全?

USD1 声称由美国国债和美元储备背书,并由 BitGo 托管,这在理论上提供了机构级安全性。但在缺乏高频次、可验证的储备披露之前,透明度和流动性相关风险依然需要投资者审慎评估。

3. 我在哪里可以买到 USD1?

你可以在币安等主流交易所,以及诸如 Bitget 钱包等支持 USD1 的自托管平台获取该稳定币。通过 Bitget 钱包,你可以直接持有、兑换并将其用于多链 DeFi 场景。

4. USD1 与其他稳定币相比如何?

不同于更“中性”的 USDT 或 USDC,USD1 在叙事上更强调与 World Liberty Financial 以及特朗普阵营的联系,突出政治背书与机构优先定位。其储备结构与托管安排针对大额机构用户进行了优化,但在披露节奏与全球接受度方面仍处于起步阶段。

5. USD1 能否赎回为美元?

理论上,USD1 持有者可以通过授权渠道将代币按面值赎回为美元,具体流程会受到流动性状况与当地监管环境的影响。投资前应留意官方公告与合作平台的赎回规则。

风险披露

请注意,加密货币交易具备较高市场风险。Bitget 钱包不对任何交易损失承担责任。请务必在充分研究、自行判断的基础上,合理控制仓位并谨慎交易。

- 是否有 CAD 稳定币?QCAD 成为加拿大首个完全受监管的选项2026-01-14 | 5mins

- JPYC 稳定币在日本正式上线:何时上线、如何开始使用2026-01-12 | 5mins

- 什么是 Plasma(XPL):原生稳定币区块链详解,含代币经济与跨链交易2026-01-12 | 5mins